Sowohl das Handelsrecht als auch das Steuerrecht verpflichten Sie, festgelegte Aufbewahrungsfristen unterschiedlicher Geschäftsunterlagen zu beachten. Dabei sind die beiden Zeiträume, sechs und zehn Jahre, durch die Art der Unterlagen bestimmt. Ihre Aufbewahrungsfristen der Geschäftsunterlagen beginnen jeweils am Ende des Kalenderjahres, in dem der Vorgang datiert ist.

Aufbewahrungsfristen Geschäftsunterlagen „kurz erklärt“

Aufbewahrungsfristen für Geschäftsunterlagen sind gesetzlich festgelegte Zeiträume, in denen Unternehmen bestimmte Dokumente aufheben müssen. Ziel ist es, Nachweise für das Finanzamt, Behörden oder bei Rechtsstreitigkeiten bereitzuhalten.

Typische Fristen sind 10 Jahre für Buchungsbelege, Rechnungen und ähnliche Unterlagen sowie 6 Jahre für Geschäftsbriefe und Verträge. Nach Ablauf der Frist dürfen die Unterlagen in der Regel vernichtet werden, vorausgesetzt, es gibt keine offenen Verfahren oder Prüfungen.

Definition: Aufbewahrungsfristen Geschäftsunterlagen

Die für Sie gültigen und rechtsverbindlichen Aufbewahrungsfristen unterschiedlicher Geschäftsunterlagen ergeben sich aus mehreren Rechtsbereichen. Zwei Bereiche sind dabei, für die Mehrzahl der Fristen ausschlaggebend:

- Das Handelsrecht nach dem Handelsgesetzbuch (HGB)

- Das Steuerrecht mit der darin integrierten Abgabenordnung (AO)

Weitere Rechtsbereiche, die zusätzlich Einfluss auf die Aufbewahrungsfristen einiger Geschäftsunterlagen haben, sind beispielsweise:

- Arbeitsrechtsprechung

- Haftungsrecht für Produkte und Dienstleistungen

- Sozialgesetzgebung

Zweck der Aufbewahrungsfristen

Generell verfolgt der Gesetzgeber mit den Aufbewahrungsfristen das Ziel, den verwaltungstechnischen Zeitaufwand durch das Aufbewahren aller relevanten Informationen zu minimieren. Ein weiteres wichtiges Argument sind rechtsrelevante Fragen: Ihre Aufbewahrungsfristen stellen sicher, dass auch zu einem späteren Zeitpunkt rechtliche Auseinandersetzungen und Gerichtsverfahren bei vollständiger Vorgangsdokumentation möglich sind.

Die Aufbewahrungsfristen für Geschäftsunterlagen helfen Ihnen außerdem, jederzeit die belegbare Nachvollziehbarkeit Ihrer geschäftlichen Aktivitäten zu gewährleisten. Typische Anlässe für einen späteren Bedarf sind:

- Fehlerhafte Veranlagungen (Abgaben und Steuern)

- Fristversäumnisse (angeblich oder tatsächlich)

- Nachforderungen (fiskalisch oder sachlich)

- Reklamationen und Gewährleistungsansprüche

Nicht zuletzt können Sie die aufbewahrten Unterlagen nutzen, um für Neukunden Angebote und Kalkulationen zu erstellen, die auf Erfahrungswerten aus bereits getätigten Geschäftsvorgängen basieren.

Aufbewahrung in analoger und digitaler Form

Früher haben sich die Aufbewahrungsfristen für Geschäftsunterlagen fast ausschließlich auf die Papierform ausgewirkt. Ablagen in Ordnern und Heftern war die Regel. Ausnahmen bildeten Übertragungswege wie Telex und Telefax oder in den Anfängen der elektronischen Datenverarbeitung Magnetbänder und Disketten.

Mit der Entwicklung der digitalen Kommunikation haben sich die Aufbewahrungsfristen für Geschäftsunterlagen auf unterschiedliche Medien und „Darreichungsformen“ verteilt. Dem Gesetzgeber ist dabei grundsätzlich egal, auf welchem Medium Ihre Unterlagen sicher und nachhaltig gespeichert sind.

Einzelne Sondervorschriften regelten bereits das auf Thermopapier ausgedruckte Telefax. Solche leicht ausbleichenden Ausdrucke mussten durch Sicherheitskopien dauerhaft lesbar gemacht werden.

Leitsätze zur Aufbewahrung

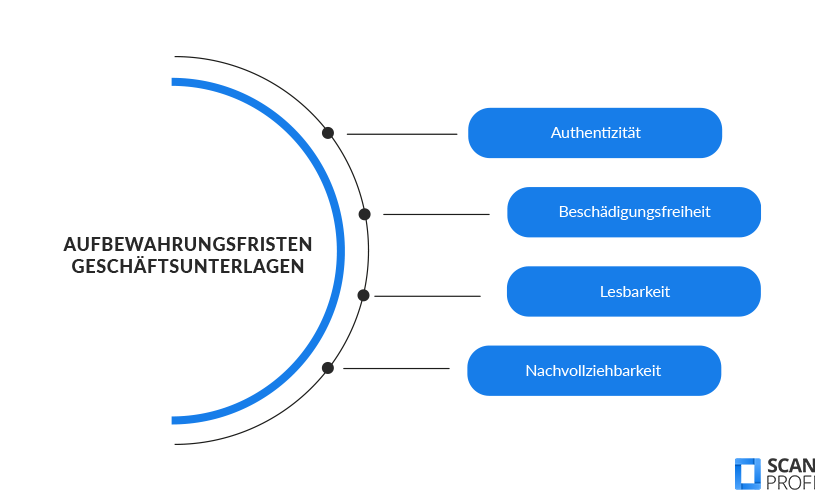

Die Aufbewahrungsfristen für Geschäftsunterlagen folgen dem Leitgedanken, Authentizität, Beschädigungsfreiheit, Lesbarkeit und Nachvollziehbarkeit zu gewährleisten. Diesem Grundsatz müssen Sie für alle analogen und digitalen Formen gleichermaßen folgen.

Rein elektronische Vorgänge dürfen abgebildet, optisch aufbereitet, dupliziert und kopiert werden. Allerdings müssen Sie in jedem Fall eine belegbare Vorgangsdokumentation sicherstellen.

Überblick der Fristen

Ihre Aufbewahrungsfristen für unterschiedliche Geschäftsunterlagen sind exakt definiert. Grundlagen bilden das Handelsgesetzbuch (HGB) und die steuerliche Abgabenordnung (AO). In der folgenden Tabelle finden Sie die häufigsten und wichtigsten Fristen auf einen Blick.

Wenn in der Tabelle eine gesetzliche Aufbewahrungsfrist von sechs Jahren angegeben ist, gilt dies nur, sofern die betreffenden Unterlagen nicht buchungsrelevant sind. Sobald ein Dokument für Buchungen verwendet wird, verlängert sich die Aufbewahrungsfrist automatisch auf zehn Jahre.

| Geschäftsunterlagen | Aufbewahrungsfristen |

| Abrechnungen allgemein | 10 |

| Änderungen in der IT | 10 |

| Anhänge mit Bilanzrelevanz | 10 |

| Anträge von Arbeitnehmern | 10 |

| Arbeitsdirektiven | 10 |

| Aufgezeichnete Vorgänge | 10 |

| Ausgangsrechnungen | 10 |

| Bank- und Kontoauszüge | 10 |

| Abgelaufene Bürgschaft | 10 |

| Alle Buchungsbelege | 10 |

| Betriebskostenabrechnungen | 10 |

| Bilanz | 10 |

| Digital & analoge Datensätze | 10 |

| Eingangsrechnungen | 10 |

| Essen- & Fahrkostenabrechnungen | 10 |

| Lohn- und Gehaltslisten | 10 |

| Gerichts- & Prozessakten | 10 |

| Geschäftsberichte | 10 |

| Handelsregisterauszug | 10 |

| Kassenbücher & Zettel | 10 |

| Lieferscheine ohne identische Folgerechnung | 10 |

| Quittungen | 10 |

| Besteuerungs- & Steuerunterlagen | 10 |

| Versicherungspolicen nach Ablauf | 10 |

| Zollunterlagen | 10 |

| Frachtpapiere | 6 |

| Geschäftskorrespondenz | 6 |

| Abtretungen | 6 |

| Kreditunterlagen nach Ablauf | 6 |

| Mahnunterlagen aller Art | 6 |

| Preisangaben & Listen | 6 |

| Angenommene Angebote | 6 |

| Lieferscheine mit identischer Folgerechnung | keine Frist |

Geschäftsunterlagen archivieren

Ergänzend zu den Aufbewahrungsfristen von Geschäftsunterlagen gelten bestimmte formale Anforderungen. Im Mittelpunkt steht stets das Original der Unterlagen, was auch für elektronisch erhaltene oder versendete Dokumente gilt.

Drei zentrale Belegtypen

Folgende Dokumente unterliegen besonderen Aufbewahrungs- und Archivierungspflichten:

- Eröffnungs- und Jahresbilanzen bzw. Abschlüsse

-

Rechnungen – sowohl physisch als auch elektronisch übermittelt.

- Für elektronische Rechnungen gilt: Neben der Lesbarkeit müssen Sie durch innerbetriebliche Maßnahmen sicherstellen, dass ein Prüfer jederzeit die Relevanz zum Geschäftsvorgang nachvollziehen kann.

- Handels- und Geschäftskorrespondenz, die in jeder Wiedergabeform mit dem Original übereinstimmen muss.

Alle weiteren Unterlagen müssen ebenfalls inhaltlich dem Original entsprechen.

Digitale Archivierung

Für digitale Medien gilt zusätzlich:

- Sie müssen eine maschinenlesbare Erfassung ermöglichen.

- Ein Beispiel ist das digitale Empfangen und Versenden von Faxen. Neben dem Ausdruck müssen auch die technischen Protokolldaten gespeichert werden.

Elektronisch übermittelten Rechnungen kommt eine besondere Bedeutung zu. Während der Aufbewahrungsfristen für Geschäftsunterlagen müssen Sie sicherstellen, dass:

- Die Authentizität und Unveränderbarkeit sind nachweisbar (z. B. durch elektronische Signaturen oder spezielle Datenaustauschsysteme).

- Die rechtliche Gleichstellung mit analogen Originalen ist gewährleistet.

Vorteile der Digitalisierung

Digitale Archive ermöglichen Ihnen, die Aufbewahrung deutlich zu vereinfachen und Platz zu sparen.

- Digitale Originale dürfen direkt elektronisch abgelegt werden.

- Analoge Vorlagen können eingescannt und elektronisch archiviert werden.

- Gesetzlich gelten gescannte Dokumente als bildliche Wiedergaben.

Wichtig: Damit digitalisierte Unterlagen rechtskonform sind, müssen Sie bestimmte Nachweise führen:

- Wer darf scannen (befugte Personen)?

- Sicherstellung der Lesbarkeit

- Zeitpunkt des Scannens (Datum/Uhrzeit)

- Protokollierung technischer Störungen

- Beschreibung der gescannten Dokumente

- Nachweis der Authentizität und unveränderten Abbildung

- Zugriffsmöglichkeit für externe Prüfer (z. B. Finanzamt)

Tipp: Rein theoretisch dürfen Originale nach dem Scannen vernichtet werden. In der Praxis empfiehlt es sich jedoch, bestimmte Unterlagen, wie Rechnungen mit Vorsteuerabzug oder Vollmachten, vorsorglich im Original aufzubewahren. Bei Streitfällen kann dies vorteilhaft sein.

Wichtiger Hinweis: Wenn die Digitalisierung die ordnungsgemäße Steuerveranlagung beeinträchtigen oder verfälschen könnte, darf das Finanzamt das digitale Archivieren einschränken.

Folgen bei Verstößen

Zu Ihren Pflichten als Kauffrau oder Kaufmann gehört die vollständige Beweisführung für alle steuerrelevanten Vorgänge in Ihrem Unternehmen. Wenn Sie die Aufbewahrungsfristen für Geschäftsunterlagen inhaltlich oder zeitlich nicht im geforderten Rahmen einhalten, können die Behörden stattdessen eine Schätzung als Ersatzermittlung vornehmen.

Hierbei werden häufig statistische und theoretische Daten wie Branchendurchschnitte oder Erfahrungswerte als Grundlage genutzt. In den meisten Fällen führt dies zu einer höheren Besteuerung als bei einer lückenlosen und belegbaren Dokumentation.

Neben der Steuerbehörde können auch andere Institutionen oder Körperschaften Forderungen erheben. Beispiele sind:

- Industrie- und Handelskammer

- Handwerkskammer oder Innungen

- Berufsgenossenschaften

Die Angemessenheit und rechtmäßige Höhe von Pflichtbeiträgen können Sie nur mit vollständig und korrekt geführten Unterlagen nachweisen.

Die Aufbewahrungsfristen für Geschäftsunterlagen stehen außerdem in engem Zusammenhang mit Ihrer Verpflichtung zur ordnungsgemäßen Buchführung. Unregelmäßigkeiten können die Finanzbehörden dazu veranlassen, Straftatbestände wie Insolvenzverschleppung oder Urkundenunterdrückung zu prüfen.

In der Abgabenordnung (AO) sind mehrere Paragrafen geregelt, nach denen Verstöße gegen die Aufbewahrungspflichten zu Ordnungswidrigkeits- oder Steuerstrafrechtsverfahren führen können. Je nach Rechtsform Ihres Unternehmens können weitere zivil- und strafrechtliche Ansprüche entstehen, die unter Umständen erhebliche Konsequenzen nach sich ziehen.

Häufig gestellte Fragen

Begleitpapiere aus dem Warenverkehr müssen Sie zehn Jahre aufbewahren, wenn Sie diese als Buchungsbeleg nutzen. Sollte eine inhaltsgleiche Rechnung folgen, dürfen Sie seit 2017 die Aufbewahrungsfristen dieser Geschäftsunterlagen ignorieren und den entsprechenden Lieferschein sofort entsorgen.

Für diese grundlegenden kaufmännischen Aufzeichnungen müssen Sie die Aufbewahrungsfristen derartiger Geschäftsunterlagen von zehn Jahren einhalten.

Ihre Aufbewahrungsfristen von Geschäftsunterlagen schreiben für Rechnungen zehn Jahre vor. Sie müssen die Originale, geschützt vor Feuer, Nässe und Wasser so aufbewahren, dass die Beschriftung nicht verbleicht.

Für Buchungsbelege gelten als Aufbewahrungsfristen für Geschäftsunterlagen zehn Jahre. Sie müssen nur einen Buchungsbeleg pro Vorgang aufheben.

Seit 2009 müssen Sie Ausfuhren in digitaler Form mittels des Onlineverfahrens Atlas abwickeln. Die obligatorische und zertifizierte Zugriffssoftware enthält Archivier- und Dokumentationsfunktionen. Aufbewahrungsfristen Ihrer Geschäftsunterlagen betragen auch in dieser digitalen Form zehn Jahre.

Bei den Aufbewahrungsfristen besonderer Geschäftsunterlagen wie Verträgen müssen Sie beachten, dass die zehnjährige Frist erst mit Ablauf des Vertrags beginnt. Typische Beispiele sind Arbeits-, Miet- und Sozialversicherungsverträge.

Einzelne Behörden können Ihnen erleichterte und verkürzte Aufbewahrungsfristen der Geschäftsunterlagen einräumen. Sie müssen allerdings darauf achten, ob die eingeschränkten Aufbewahrungsfristen angegebener Geschäftsunterlagen interdisziplinär auch für andere Behörden und gesetzliche Regelungen gültig sind.