Bei den Aufbewahrungsfristen für die Buchhaltung handelt es sich um keine Empfehlung. Denn jeder, der zur Buchhaltung für den eigenen Betrieb verpflichtet ist, unterliegt den speziellen Aufbewahrungsfristen. Nicht nur Kaufmänner oder Kauffrauen im Sinne des Handelsgesetzbuches oder Selbstständige müssen die Aufbewahrungsfristen kennen, sondern auch Privatpersonen. Hier erfahren Sie alles Wichtige rund um die Aufbewahrungsfristen für die Buchhaltung.

Aufbewahrungsfristen für die Buchhaltung „kurz erklärt“

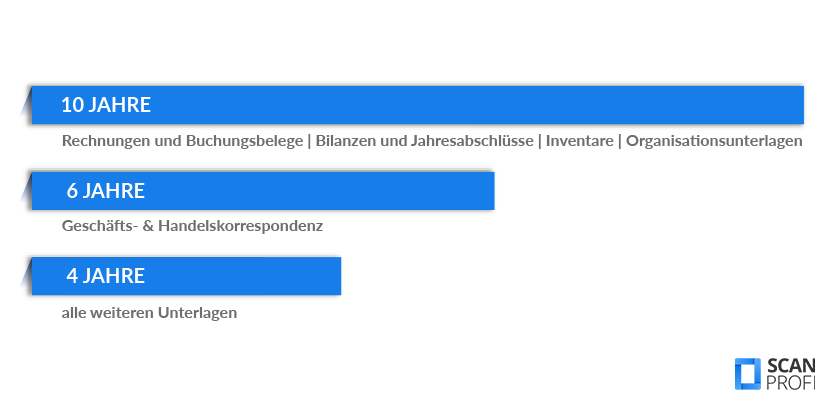

Unternehmen und Privatpersonen sind gesetzlich verpflichtet, bestimmte Unterlagen über einen festgelegten Zeitraum aufzubewahren. Die wichtigsten Fristen nach Handelsgesetzbuch (HGB) und Abgabenordnung (AO) sind:

- 10 Jahre für z. B. Jahresabschlüsse und Buchungsbelege

- 6 Jahre für z. B. Geschäftsbriefe

Die Aufbewahrungsfrist beginnt jeweils mit dem Ende des Kalenderjahres, in dem das Dokument entstanden ist oder der Vorgang abgeschlossen wurde.

Definition: Aufbewahrungsfristen Buchhaltung

Aufbewahrungsfristen in der Buchhaltung bezeichnen gesetzlich festgelegte Zeiträume, in denen geschäftliche Unterlagen wie Bücher, Belege, Rechnungen oder Geschäftsbriefe aufbewahrt werden müssen.

Diese Fristen dienen der Nachvollziehbarkeit und Kontrolle durch Finanzbehörden und sind insbesondere im Handelsgesetzbuch (HGB), der Abgabenordnung (AO) sowie weiteren Gesetzen wie dem Umsatzsteuergesetz geregelt.

Grundsätzlich gilt:

- 10 Jahre für steuerlich und handelsrechtlich relevante Buchführungsunterlagen

- 6 Jahre für sonstige geschäftliche Unterlagen

Maßgeblich für den Beginn der Aufbewahrungsfrist ist das Ende des Kalenderjahres, in dem die Unterlage entstanden oder der betreffende Vorgang abgeschlossen wurde.

Diese Pflicht betrifft nicht nur Unternehmen und Kaufleute, sondern teilweise auch Vereine und Privatpersonen, etwa bei bestimmten steuerrelevanten Vorgängen. Wer der Aufbewahrungspflicht nicht nachkommt, riskiert Sanktionen bei einer steuerlichen Prüfung.

Merke: Bei Betriebsprüfungen durch das Finanzamt müssen alle relevanten Unterlagen lückenlos vorgelegt werden können. Fehlende Dokumente können zu Steuernachzahlungen, Bußgeldern oder anderen rechtlichen Konsequenzen führen.

Einen Überblick über die Aufbewahrungsfristen für Buchhaltungsunterlagen bietet die folgende Abbildung.

Aufbewahrungspflichtige Unterlagen in der Buchhaltung

Wer einer ordnungsgemäßen Buchführungspflicht unterliegt, muss bestimmte Buchhaltungsunterlagen entsprechend den gesetzlichen Aufbewahrungsfristen archivieren. Besonders wichtig ist daher die Frage: Welche Unterlagen müssen aufbewahrt werden und wie lange?

Jede steuerpflichtige Person muss alle Bücher und Aufzeichnungen aufbewahren, die für die Besteuerung von Bedeutung sind. Diese Unterlagen unterliegen den Aufbewahrungsfristen in der Buchhaltung:

- Rechnungsbücher

- Rechnungsaufzeichnungen

- Jahresabschlüsse (Bilanz und Gewinn- und Verlustrechnung)

- Inventare

- Eröffnungsbilanzen

- Lageberichte

- Organisationsunterlagen und Arbeitsanweisungen

- Eingangs- und Ausgangsrechnungen

- Geschäfts- und Handelsbriefe

- Buchungsbelege

- Rechnungen

- Zollanmeldungen

- Alle anderen Dokumente, die für die Besteuerung von Bedeutung sind

Für Kaufleute gelten ergänzende Aufbewahrungsfristen für die Buchhaltung. Folgende zusätzliche Unterlagen müssen archiviert werden:

- Handelsbücher

- Einzelabschlüsse

- Konzernabschlüsse

- Konzernlageberichte

- Belege für Buchungen

Für Unternehmen

Im folgenden Abschnitt erfahren Sie, welche Aufbewahrungsfristen bei Unternehmen gelten und welche Unterlagen betroffen sind.

Grundsätzlich kann gesagt werden: Die Aufbewahrungsfristen für Buchhaltungsunterlagen bei Unternehmen betragen in der Regel 10 Jahre. Zusätzlich gilt für bestimmte Geschäftsunterlagen eine sechsjährige Aufbewahrungsfrist.

10 Jahre Aufbewahrungspflicht

Die zehnjährige Aufbewahrungsfrist in der Buchhaltung gilt für folgende Unterlagen:

- Bücher und Aufzeichnungen

- Jahresabschlüsse

- Lageberichte

- Inventare

- Eröffnungsbilanzen

- Buchungsbelege

- Rechnungen

- Zollanmeldungen

Diese Unterlagen sind für die steuerliche Prüfung von zentraler Bedeutung und müssen vollständig, lesbar und jederzeit verfügbar sein.

6 Jahre Aufbewahrungspflicht

Des Weiteren finden Sie unter den Aufbewahrungsfristen für die Buchhaltung für Unternehmer auch eine sechsjährige Aufbewahrungsfrist, die allerdings die Geschäftsunterlagen betrifft und nicht direkt die Buchhaltung. Zwar gehören diese nicht direkt zur Buchhaltung, können aber im Rahmen einer steuerlichen Prüfung dennoch relevant sein. Dazu zählen unter anderem:

- Geschäftsbriefe (E-Mail, Post)

- Angebote und Auftragsbestätigungen

- Verträge, sofern sie nicht bereits der zehnjährigen Frist unterliegen

Wenn diese Geschäftsunterlagen jedoch für die Buchhaltung von Bedeutung sind, sollten Sie diese ebenfalls entsprechend archivieren.

Verlängerung der Aufbewahrungsfrist möglich

Die Aufbewahrungsfristen für die Buchhaltung können sich manchmal auch verlängern. Das trifft beispielsweise dann zu, wenn eine Finanzprüfung gerade am Laufen ist oder wenn eine sogenannte Fristsetzungsfrist für Steuern nach der Abgabenordnung noch nicht abgelaufen ist. Diese Steuerfestsetzungsfrist beträgt:

- 1 Jahr für Verbrauchssteuern und Verbrauchssteuervergütungen

- 4 Jahre für alle anderen Steuern

- 5 Jahre, wenn Steuern verkürzt wurden

- 10 Jahre, wenn Steuern hinterzogen wurden

Wichtig: Während solcher Fristen darf keine Vernichtung relevanter Unterlagen erfolgen.

Korrekte Aufbewahrungsart

Bei den Aufbewahrungsfristen für die Buchhaltung sollten Sie sich auch mit den Arten der Aufbewahrung auseinandersetzen. Egal, für welche Aufbewahrungsform Sie sich entscheiden, die Unterlagen müssen über den gesamten Aufbewahrungszeitraum lesbar bleiben.

Rechnungen auf Thermokopierpapier müssen im Original aufgehoben werden, zusätzlich aber abfotografiert oder eingescannt werden, da Gedrucktes auf Thermokopierpapier mit den Jahren erlischt und unlesbar wird.

Geschäftsunterlagen, die für die Aufbewahrungsfristen für die Buchhaltung relevant sind, müssen wie folgt aufbewahrt werden:

| Dokumente | Art der Aufbewahrung |

| Jahresabschlüsse | Im Original |

| Eröffnungsbilanzen | Im Original |

| Rechnungen | Wenn bildliche Wiedergabe, dann muss diese laut Aufbewahrungsfristen für die Buchhaltung mit dem Original übereinstimmen |

| Handels- und Geschäftsbriefe | Wenn bildliche Wiedergabe, dann muss diese laut Aufbewahrungsfristen für die Buchhaltung mit dem Original übereinstimmen |

| Elektronisch übermittelte Rechnungen | Zwecks Echtheitsprüfung nur mit qualifizierter elektronischer Signatur |

| Alle anderen Unterlagen laut Aufbewahrungsfristen für die Buchhaltung | Inhaltliche übereinstimmende Wiedergabe ist ausreichend |

Je nach Art der Aufbewahrung gibt es unterschiedliche Vorgaben, diese werden im Folgenden erläutert.

Unterlagen im Original müssen genauso aufbewahrt werden, wie man sie erhalten hat. Natürlich können Sie alle Originaldokumente zur Wahrung der Aufbewahrungsfristen für die Buchhaltung auch einscannen. Die Originaldokumente dürfen Sie allerdings nicht entsorgen, sondern müssen sie stets gut sortiert im Fall einer Prüfung zur Hand haben.

Bei elektronischen Rechnungen müssen Sie stets die Echtheit und die Herkunft dieser nachweisen können. Dies kann entweder über qualifizierte elektronische Signaturen passieren oder über einen elektronischen Datenaustausch (EDI), durch den die Echtheit des Dokuments bestätigt wird.

Ist von einer bildlichen Wiedergabe eines Dokuments die Rede, dann kann damit ein Foto oder ein Scan gemeint sein. Diese bildliche Wiedergabe muss aber im Sinne der Aufbewahrungsfristen für die Buchhaltung ausgedruckt, am Original angebracht und aufbewahrt werden.

Die inhaltliche Wiedergabe beschreibt eine Information, die auf das Speichermedium übernommen wird, ohne dass sie nachträglich verändert werden kann. Auch die Wiedergabe muss für die gesamte Laufzeit der Aufbewahrungsfristen für die Buchhaltung möglich sein.

Für Vereine

Die gesetzlichen Aufbewahrungsfristen für die Buchhaltung für Vereine sind immer dann relevant, wenn Sie Platz in Schränken schaffen möchten. Für Vereine gelten prinzipiell die gleichen Aufbewahrungsfristen, die auch für Unternehmer gelten, also die 10-Jahres-Frist.

Das bedeutet, dass Sie nach Ablauf von zehn vollständigen Vereinsjahren folgende Unterlagen entsorgen dürfen:

- Bücher

- Journale

- Lageberichte

- Kontenaufzeichnungen

- Jahresabschlüsse und

- Eröffnungsbilanzen

Lohnkonten, falls vorhanden, und die dazugehörigen Unterlagen, Unterlagen für die Besteuerung sowie Geschäftsbriefe dürfen Sie bereits nach sechs Jahren wegwerfen.

Alle anderen Unterlagen müssen Sie nur drei Jahre lang aufbewahren. Damit Sie die Dokumente nicht ein Jahr zu früh entsorgen, beachten Sie bitte den Beginn der gesetzlichen Aufbewahrungsfrist. Diese beginnt immer zum Ende eines Kalenderjahres.

Für Privatpersonen

Auch Privatpersonen unterliegen in bestimmten Fällen gesetzlichen Aufbewahrungsfristen für Buchhaltungsunterlagen, insbesondere wenn es um Dienstleistungen rund um Haus und Grundstück geht. Zwar gelten für Privatpersonen nicht die gleichen strengen Vorschriften wie für Unternehmen, doch einige Unterlagen müssen dennoch über mehrere Jahre hinweg archiviert werden.

Aufbewahrungspflicht für Handwerkerrechnungen

Privatpersonen sind verpflichtet, Rechnungen und Zahlungsbelege aufzubewahren, wenn sie mit handwerklichen oder planerischen Leistungen an einem Grundstück zusammenhängen. Die gesetzliche Aufbewahrungsfrist beträgt hierbei zwei Jahre. Das betrifft unter anderem:

- Handwerkerrechnungen

- Bauleistungen

- Garten- und Renovierungsarbeiten

- Architekten- oder Planungsleistungen

Das Unternehmen, das die Rechnung ausstellt, muss auf diese Pflicht ausdrücklich hinweisen. Bei einer Kontrolle durch das Finanzamt kann das Fehlen entsprechender Belege innerhalb der Frist ein Bußgeld von bis zu 500 Euro zur Folge haben.

Längere Aufbewahrung

Für bestimmte Leistungen, etwa bei Bau- oder Reparaturarbeiten, gilt eine gesetzliche Mängelhaftung mit einer Verjährungsfrist von fünf Jahren. Daher ist es empfehlenswert, Rechnungen und Zahlungsbelege auch als Privatperson bis zu fünf Jahren aufzubewahren, um im Streitfall Ansprüche geltend machen zu können.

Aufbewahrungspflicht bei hohen Einkünften

Falls Sie neben Ihrem Einkommen als Privatperson positive Überschusseinkünfte haben, also Einkünfte über Vermietung und Verpachtung oder aus Kapitalvermögen, müssen Sie eine weitere Frist beachten:

Bei jährlichen Einkünften über 500.000 Euro besteht eine Aufbewahrungspflicht von 6 Jahren.

Häufig gestellte Fragen

Grundsätzlich gibt es in Deutschland Aufbewahrungsfristen für die Buchhaltung von zehn Jahren. Diese Aufbewahrungsfristen für die Buchhaltung verlängern sich allerdings bei einer laufenden Prüfung durch die Finanzbehörde.

Sämtliche Belege, die zur Buchhaltung gehören, wie Kontoauszüge und Rechnungen, fallen unter Buchungsbelege der Buchhaltung. Diese müssen ebenfalls mindestens zehn Jahre lang aufbewahrt werden.

Lieferscheine müssen Sie im Sinne der Aufbewahrungsfristen für die Buchhaltung nur aufbewahren, wenn sie für Ihre Buchhaltung von Bedeutung sind. Auch dann gilt die Aufbewahrungsfrist von zehn Jahren.

Der Grundsatz besagt, dass die zehnjährige Aufbewahrungsfrist mit dem Ende des Kalenderjahres beginnt, in dem die letzte Eintragung in die Buchhaltung gemacht wurde. Das heißt, mit dem 1. Januar 2026 dürfen Sie jene Dokumente entsorgen, deren Beginn der Aufbewahrungsfrist der 31. Dezember 2015 war. Genauer gesagt dürfen Sie Unterlagen zum Jahresabschluss 2014, die Sie 2015 erstellt haben, am Ende des Jahres 2025 bzw. mit 1.1.2026 entsorgen.

Für Buchhaltungsunterlagen gelten in der Regel Aufbewahrungsfristen von 10 oder 6 Jahren. 10 Jahre für steuerlich relevante Unterlagen wie Buchungsbelege, Jahresabschlüsse und Rechnungen, 6 Jahre für geschäftliche Korrespondenz wie Handelsbriefe oder Angebote.